【小散学量化】-2-动量模型的简单实践

本帖将对之前提到的动量模型进行回测,顺便科普一下动量模型中用到的数学工具,包括以下内容:

- 1、线性回归

- 2、动量模型回测

- 3、小散的思考

1.线性回归

线性回归是利用称为线性回归方程的最小平方函数对一个或多个自变量和因变量之间关系进行建模的一种回归分析。

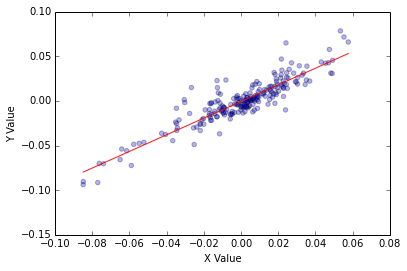

对于自变量X和因变量Y,线性回归方法用Y=α+βX 的形式来解释X,Y之间的关系。例如,小散想知道上证50指数与上证指数之间的变化,该怎么办呢?

首先,定义一个函数来执行线性回归操作,并返回回归结果。

import numpy as np

from statsmodels import regression

import statsmodels.api as sm

import matplotlib.pyplot as plt

import math

def linreg(X,Y):

# Running the linear regression

X = sm.add_constant(X)

model = regression.linear_model.OLS(Y, X).fit()

a = model.params[0]

b = model.params[1]

X = X[:, 1]

# Return summary of the regression and plot results

X2 = np.linspace(X.min(), X.max(), 100)

Y_hat = X2 * b + a

plt.scatter(X, Y, alpha=0.3) # Plot the raw data

plt.plot(X2, Y_hat, 'r', alpha=0.9); # Add the regression line, colored in red

plt.xlabel('X Value')

plt.ylabel('Y Value')

return model.summary()

接着,应用上面定义的函数,以2015年的数据为例,验证上证指数(000001)和上证50指数(000016)之间的关系。

data1=DataAPI.MktIdxdGet(ticker='000016',beginDate='20150101',endDate='20151201')

asset=data1['closeIndex']

data2=DataAPI.MktIdxdGet(ticker='000001',beginDate='20150101',endDate='20151201')

benchmark=data2['closeIndex']

r_a = asset.pct_change()[1:]

r_b = benchmark.pct_change()[1:]

linreg(r_b.values, r_a.values)

OLS Regression Results

Dep. Variable: y R-squared: 0.823

Model: OLS Adj. R-squared: 0.823

Method: Least Squares F-statistic: 1021.

Date: Fri, 18 Dec 2015 Prob (F-statistic): 2.11e-84

Time: 13:40:10 Log-Likelihood: 685.41

No. Observations: 221 AIC: -1367.

Df Residuals: 219 BIC: -1360.

Df Model: 1

Covariance Type: nonrobust

coef std err t P>|t| [95.0% Conf. Int.]

const -0.0006 0.001 -0.877 0.381 -0.002 0.001

x1 0.9317 0.029 31.952 0.000 0.874 0.989

Omnibus: 43.308 Durbin-Watson: 1.857

Prob(Omnibus): 0.000 Jarque-Bera (JB): 85.122

Skew: 0.968 Prob(JB): 3.28e-19

Kurtosis: 5.344 Cond. No. 39.6

小散并不知道OLS结果怎么看,只知道这里的R-sq用来解释线性关系的可靠性,0.823表示自变量可以解释82.3%的因变量变化。小散是一个好奇心很强的人,这个82.3%到底是大还是小呢?

这里使用随机生成X,Y来观察一下。

X = np.random.rand(100)

Y = np.random.rand(100)

linreg(X, Y)

OLS Regression Results

Dep. Variable: y R-squared: 0.001

Model: OLS Adj. R-squared: -0.010

Method: Least Squares F-statistic: 0.06682

Date: Fri, 18 Dec 2015 Prob (F-statistic): 0.797

Time: 13:40:15 Log-Likelihood: -15.737

No. Observations: 100 AIC: 35.47

Df Residuals: 98 BIC: 40.68

Df Model: 1

Covariance Type: nonrobust

coef std err t P>|t| [95.0% Conf. Int.]

const 0.5214 0.056 9.245 0.000 0.410 0.633

x1 0.0253 0.098 0.258 0.797 -0.169 0.219

Omnibus: 22.647 Durbin-Watson: 2.366

Prob(Omnibus): 0.000 Jarque-Bera (JB): 5.557

Skew: -0.164 Prob(JB): 0.0621

Kurtosis: 1.893 Cond. No. 4.32

2 动量模型回测

针对小伙伴之前提出的回测效果问题,小散选择了上证50指数作为参考,50ETF作为投资标的,上证指数(000001)作为动量模型的择时工具进行了回测。

首先,定义动量信号函数,函数返回值为回归模型的Y值,同期上证指数值及标准差。

from statsmodels import regression

import statsmodels.api as sm

import scipy.stats as stats

import scipy.spatial.distance as distance

import matplotlib.pyplot as plt

import pandas as pd

import numpy as np

from CAL.PyCAL import *

from datetime import datetime, timedelta

import numpy as np

cal = Calendar('China.SSE')

def signal_gzs_calc(today,before):

start= cal.advanceDate(today, Period('-30B'))

start=start.toDateTime()

end = cal.advanceDate(today, before)

end=end.toDateTime()

asset=DataAPI.MktIdxdGet(ticker='000001',beginDate=start,endDate=end,field=['tradeDate','closeIndex'],pandas="1").set_index('tradeDate')['closeIndex']

# 对收盘价数据进行直线拟合

X = np.arange(len(asset))

x = sm.add_constant(X)

model = regression.linear_model.OLS(asset, x).fit() # 使用OLS计算y=ax+b对应的a和b

a = model.params[0]

b = model.params[1]

Y_fit = X * b + a

return Y_fit[-1],asset[-1],np.std(asset - Y_fit)

start = '2013-01-01' # 回测起始时间

today = datetime.today()

delta = timedelta(days = -1)

end = (today+delta).strftime('%Y-%m-%d')

benchmark = 'SH50' # 策略参考标准

universe = ['510050.XSHG'] # 股票池 # 策略参考标准

refresh_rate = 1 # 调仓频率,即每 refresh_rate 个交易日执行一次 handle_data() 函数

def initialize(account): # 初始化虚拟账户状态

pass

def handle_data(account): # 每个交易日的买入卖出指令

today=account.current_date

a_1,b_1,c_1=signal_gzs_calc(today,Period('-2B'))

a_2,b_2,c_2=signal_gzs_calc(today,Period('-1B'))

for stk in account.universe:

if (a_1-b_1)< -c_1 and (a_2-b_2)> -c_2 and not stk in account.valid_secpos:

order(stk, 200000)

if (a_1-b_1)<c_1 and (a_2-b_2)>c_2 and stk in account.valid_secpos:

order(stk, -200000)

3、小散的思考

从回测效果来看,本模型在捕捉上升趋势和下降趋势时均有延迟,可以通过修改period来调整(初步设定为30)。

单纯依靠反转信号作为卖出信号带来的回撤较大,可以考虑增加止损条件(无止损设定)。

3年回测期内,共发出买卖信号11次,最近一次空仓信号发出在11月19日,产生的信号较少,可以考虑修改两个if条件增加信号量(小散设定为单位标准差)。

策略收益主要是靠空仓避难得到的,小伙伴可以将这个模型推广应用到多个个股,看看有没有挖掘价值。

参考文献:

1、量化分析师日记,新手必看。

2、zilong.li https://uqer.io/community/share/561e3a65f9f06c4ca82fb5ec 用5日均线和10日均线进行判断--改进版。

本次【小散学量化】到此结束, 韭菜的观点仅供参考,切记切记~