宏观研究:从估值角度看当前市场

1、写在最前面

本贴相关内容受启发于姜超一文从今天起不再悲观,但与原文侧重点完全不一样。

本贴内容属于宏观研究范畴,从实用性角度看适用于中长线投资,对于喜好短线操作者可以参见笔者之前写的帖子追寻“国家队”的足迹,该贴自发出到现在国家队建仓基本完毕,笔者每周都会在评论部分进行数据更新,现在回头来看短线预测效果还是不错的。

2、关于本贴

本贴首先用最通俗的语言来解释何为估值,估值有何参考价值

其次,计算中证800历史PB、PE值,并介绍框架下的一些细节问题

最后,从估值的角度来审视当前市场

3、何为估值

简单讲,估值就是你舍得为某个东西花多少钱,那么在你做决策的过程中最需要考虑的因素应该是:它现在值多少钱(本身的价值)+ 未来能给我带来多少钱(它的发展潜力)。这也就是常见的的估值指标:市净率(PB)和市盈率(PE),拿到某个股票上来讲,市净率就是每一股的价格/每一股所占公司净资产的值,市盈率就是每一股的价格/每一股的盈利。应该来说还是很好理解的,下面对这两个指标来进行简单分析:

市净率PB:等于公司总市值/所有者权益,投资该公司看中的是其所有者权益增加部分,而所有者权益的增加也有赖于净利润的增加,所以和市盈率多少有些类似

市盈率PE:等于公司总市值/净利润,看中公司的利润水平以及其未来增长能力,一般来说对于高科技企业其市盈率都比较高

4、计算历史PB、PE值

教科书版的PB、PE计算是非常简单的,但是实际中会遇到很多特殊情况,先介绍计算框架:

中证800:中证800对整个A股市场代表性强,且财务报表质量相对有保障,扣除掉中证800之后的股票所占市值非常小,在以市值加权情况下对整体结果影响不大

权重:首先考虑的是市值加权,但是考虑银行类权重和其他股市值差别过大,所用对数市值进行加权

时间:考虑股改因素以及数据的质量问题,计算的历史PB、PE从2007年4月30日至今,每周计算一次

接下来就重点介绍细节处理:

TTM处理:在计算指标中,净利润采用TTM(过去12个月净利润)计算,数据更合理

负值:当公司净利润为负或者所有者权益为负时会照成PB、PE出现负值,结合前面介绍的指标计算公式,负值一般会非常大;处理方式是将负值赋值为0

极值:当公司某一年利润或者所有者权益特别小时,会导致PB、PE出现非常大的极值情况,采用

winsorize处理(winsorize原理参见笔者前一篇帖子破解Alpha对冲策略)

# 导入包

import pandas as pd

import numpy as np

from datetime import datetime, timedelta

import matplotlib.pyplot as plt

start_date = '20070430' # 开始日期

end_date = (datetime.today() - timedelta(days=1)).strftime('%Y%m%d') # 截止日期

data = DataAPI.TradeCalGet(exchangeCD=u"XSHG",beginDate=start_date,endDate=end_date,field=u"calendarDate,isWeekEnd",pandas="1")

data = data[data['isWeekEnd'] == 1]

Dates = map(lambda x: x[0:4]+x[5:7]+x[8:10], data['calendarDate'].values.tolist())

PB_PE = pd.DataFrame(index=Dates, data=0, columns=['total PB','total PE'])

for date in Dates:

universe = set_universe('HS300', date) + set_universe('ZZ500', date)

data1 = DataAPI.MktStockFactorsOneDayGet(tradeDate=date,secID=universe[:400],field=['ticker','LCAP','PB','PE'],pandas="1").set_index('ticker')

data2 = DataAPI.MktStockFactorsOneDayGet(tradeDate=date,secID=universe[400:],field=['ticker','LCAP','PB','PE'],pandas="1").set_index('ticker')

total = pd.concat([data1, data2])

length_total = total.shape[0]

total.dropna(inplace=True)

# 数据量不足80%时,不具有代表性

if float(total.shape[0]) / length_total < 0.8:

continue

# 细节处理:负值极值处理

total['PB'][total['PB'] < 0] = 0

total['PE'][total['PE'] < 0] = 0

pb = winsorize(total['PB'].to_dict())

pe = winsorize(total['PE'].to_dict())

total['PB'][pb.keys()] = pb.values()

total['PE'][pe.keys()] = pe.values()

# 权重 + 绘图

total['wts'] = total['LCAP'] / sum(total['LCAP'])

PB_PE.loc[date] = [sum(total['wts'] * total['PB']), sum(total['wts'] * total['PE'])]

PB_PE[['total PB','total PE']].plot(secondary_y='total PE',figsize=(14,8))

<matplotlib.axes.AxesSubplot at 0x4b4a710>

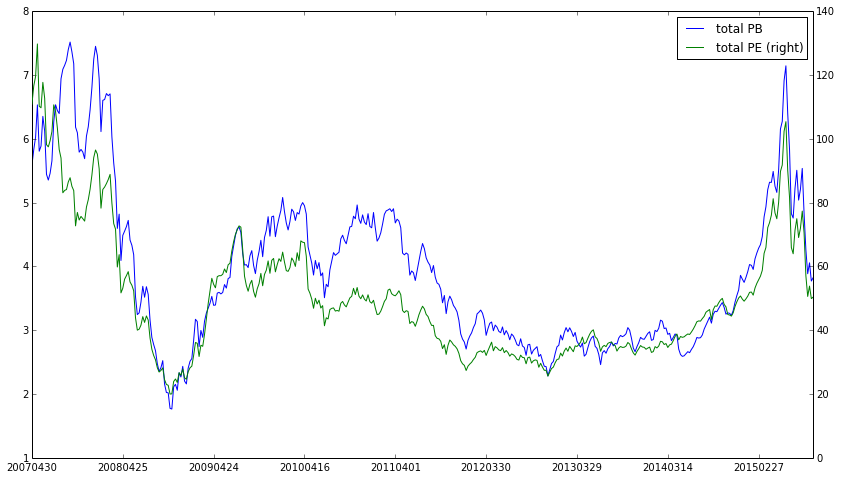

从上图可以很清晰的看到从2007年4月30以来,中证800PB、PE的历史走势图,估值水平和大盘走势完全一致!(毕竟指标的分子是股价)

那么,当前的估值水平相比历史来看如何呢?

接下来,分别将PB、PE和历史平均PB、PE来进行对比,并进行简单分析

PB_PE['average PB'] = PB_PE['total PB'].mean()

PB_PE['average PE'] = PB_PE['total PE'].mean()

# 绘图

fig = plt.figure(figsize=(19,6))

ax1 = fig.add_subplot(1,2,1)

ax2 = fig.add_subplot(1,2,2)

ax1.plot(PB_PE[['total PB','average PB']])

ax2.plot(PB_PE[['total PE','average PE']])

ax1.legend(['total PB','average PB'])

ax2.legend(['total PE','average PE'])

<matplotlib.legend.Legend at 0x7c82210>

从估值的角度来看,当前的市场处于历史平均估值的水平,是一个相对合理的点位,至少对于长线投资者持有中证800还是比较放心的

但是,是否说明大盘就不会下跌呢?那就看读者对估值的理解以及当前市场环境的判断

笔者以为,估值合理更适合从长远的角度来看,短期则更多受投资者情绪、资金面情况、海外市场等因素的影响;此外,结合历史也可以看到,急涨之后伴随着急跌,而且急跌往往会跌破合理估值水平,这就有点像物理里的惯性,说不定惯性也是股市的固有的属性呢,又或者说投资者风险偏好也是具有惯性这一固有属性呢?